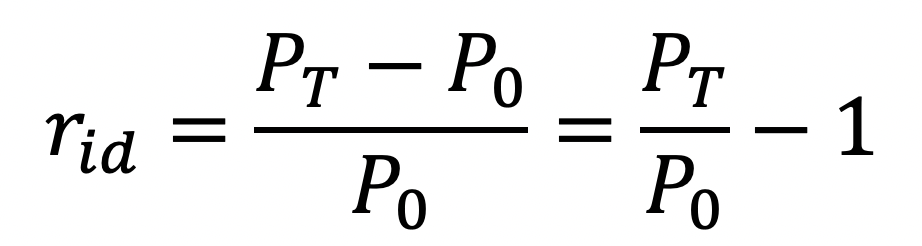

Die Berechnung von historischen Aktienrenditen kann diskret oder stetig erfolgen.[1] Bei der Berechnung diskreter Renditen für eine Aktie im Portfolio wird der Kurs zu Beginn des gesamten betrachteten Zeitraums mit dem Kurs der Aktie am Ende des betrachteten Zeitraumes entsprechend folgender Gleichung berechnet:

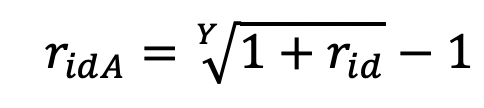

Bei der diskreten Rendite wird der gesamte Zeitraum als Eins betrachtet und die errechnete Rendite stellt somit auch den Ertrag über den gesamten Betrachteten Zeitraum dar. Zur Vergleichbarkeit müssen diskrete Renditen unterschiedlicher Aktien auf den gleichen Zeitraum bezogen werden. Die Annualisierung diskreter Renditen erfolgt über das geometrische Mittel nach

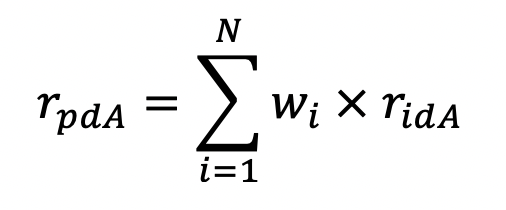

wobei die annualisiterte diskrete Rendite über Jahre darstellt. Die diskrete annualisierte Rendite des gesamten Portfolios , auch geometrische Rendite genannt, errechnet sich additiv aus den Produkten des Gewichtes der Aktie im Portfolio und der diskreten annualisierten Rendite der Aktie .[2]

Durch diese einfache Additivität auf Portfolioebene werden diskrete Renditen in der Praxis und im Folgenden für die Erstellung eines Maximum-Ertrag-Portfolios verwendet.[3]

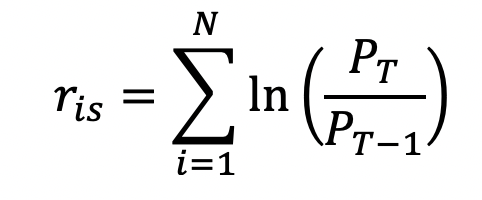

Stetige Renditen werden als Summe aller Teilzeiträume berechnet. Hierbei wird die betrachtete Periodenlänge, unter Annahme der Log-Normalverteilung von Aktienpreisen, auf möglichst kleine Zeiträume verkürzt, um einen diskreten Prozess zu einem zeitstetigen Wiener Prozess zu verändern.[4] Somit wird die stetige Rendite einer Aktie als

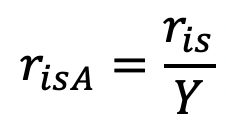

errechnet. [5] Die Annualisierung stetiger Renditen erfolgt durch das Teilen der stetigen Rendite durch die Anzahl der Jahre, in denen die Teilrenditen gemessen wurden, da stetige Renditen zeitadditiv sind.[6]

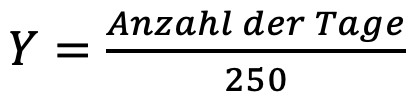

wobei

für die Anzahl der Jahre steht.[7]

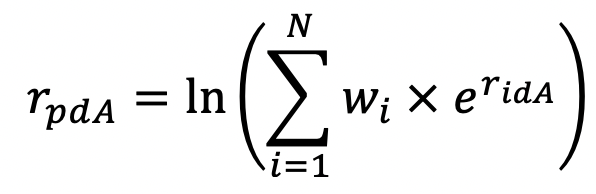

Zur Feststellung der erwarteten Rendite des gesamten Portfolios müssen stetigen Renditen, zur Gewährleistung der Portfolioadditivität, in diskrete Renditen umgewandelt werden.[8] Die annualisierte Rendite des gesamten Portfolios aus stetigen Einzelrenditen ergibt sich demnach aus

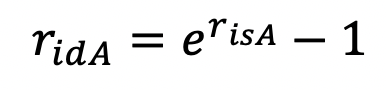

wobei die stetigen Renditen der einzelnen Aktien zuerst in die diskreten Renditen selbiger gemäß folgender Formel umgerechnet werden müssen.[9]

In folgenden Optimierungsproblemen finden sowohl diskrete Renditen zur Berechnung der Portfoliorendite als auch stetige Renditen zur Berechnung der Volatilität Anwendung.

[1] Vgl. hierzu ausführlich Ernst, D./Schurer, M. (2015), S. 68-78.

[2] Vgl. Ernst, D./Schurer, M. (2015), S. 76-78.

[3] Vgl. Ernst, D./Schurer, M. (2015), S. 68-70.

[4] Vgl. Hull, J. (2018), S. 300-313.

[5] Vgl. Ernst, D./Schurer, M. (2015), S. 72.

[6] Vgl. Ernst, D./Schurer, M. (2015), S. 73.

[7] Unter Annahme von 250 Handelstagen pro Jahr.

[8] Vgl. Ernst, D./Schurer, M. (2015), S. 73.

[9] Vgl. Ernst, D./Schurer, M. (2015), S. 72-73.